副業で収入を得ている方のなかには「確定申告が必要なのかわからない」「どのような手続きをすればよいのか」といった疑問をもっている方もいるのではないでしょうか。

確定申告が必要なケースで申告を忘れると、加算税や延滞税などのペナルティを受ける可能性があります。

そのような状況にならないためにも、副業で確定申告が必要になるケースを押さえておきましょう。

この記事では、副業で確定申告が必要となるケースや副業の所得区分、確定申告をする際の注意点を解説します。

確定申告のやり方も紹介するので、ぜひ参考にしてみてください。

確定申告とは

確定申告とは、1年間に生じた所得に対する税額を申告・納税したり、払いすぎた税金の還付を受けたりする手続きのことです。

会社員の場合、勤務先が年末調整をすることで所得税の精算が完了します。

年末調整とは、毎月の給与から源泉徴収された所得税額と本来納めるべき所得税額の差額を精算する手続きのことです。

しかし、年末調整の対象となるのは本業の会社から支払われる給与所得のみであるため、副業所得が一定額以上ある場合は、自身で確定申告をする必要があります。

確定申告が必要な方は、原則として翌年の2月16日から3月15日までに申告と納税を完了しなければなりません。

副業で確定申告が必要となるケース

副業で確定申告が必要となるのは、以下のようなケースです。

- 副業所得が年間20万円を超える場合

- 副業先から給与所得を得ている場合

- 医療費控除や寄附金控除を受けたい場合

それぞれ詳しく解説します。

副業所得が年間20万円を超える場合

副業による収入から経費を差し引いた所得額が20万円を超えたら、確定申告をしなければなりません。

たとえば、副業による収入が30万円あり、経費が5万円かかった場合、所得が25万円となるため、確定申告が必要になります。

経費として認められるのは、副業収入を得るためにかかった費用です。

具体的には、PC代や書籍代、セミナー参加費、交通費、通信費、消耗品費などが経費に該当します。

副業先から給与所得を得ている場合

メインの勤務先以外の会社からの給与収入が20万円を超えると、確定申告をする必要があります。

年末調整は1ヶ所からしか受けられないため、メインの給与所得以外の収入は、自身で税金を計算して申告しましょう。

なお、給与収入が20万円以下であっても、実際に納めるべき税額より多いときは、確定申告をすることで払いすぎた税金が還付される可能性があります。

医療費控除や寄附金控除を受けたい場合

以下の所得控除を受けたい場合は、副業所得が20万円以下であっても自身で確定申告をする必要があります。

| 所得控除の種類 | 概要 |

| 医療費控除 | 1月1日から12月31日までに支払った医療費が10万円(総所得金額が200万円未満の人は所得金額の5%)を超えた場合に受けられる控除 |

| 寄附金控除 | 特定の団体への寄付や、ふるさと納税をした場合に受けられる控除 |

| 雑損控除 | 災害や盗難によって生活に必要な資産に損害を受けた場合に受けられる控除 |

| 住宅ローン控除 | 住宅ローン返済額の一部を所得税や住民税から控除できる(初年度のみ確定申告が必要) |

これらの控除の適用を受ければ、税負担を軽減したり、還付を受けられたりします。

ただし、確定申告をするときには20万円以下の副業所得も申告する必要があるため、副業所得が控除額より多い場合は納税額が増える可能性がある点に注意しましょう。

副業の所得区分

副業で得た所得は、主に以下の4つに区分されます。

- 給与所得

- 不動産所得

- 事業所得

- 雑所得

それぞれ詳しく見ていきましょう。

給与所得

給与所得とは、勤務先から支払われる給料や賞与などの所得のことです。

副業でアルバイトやパートをして得た収入は、給与所得に該当します。

メインの勤務先以外からの給与収入が年間20万円を超えると、確定申告が必要になります。

不動産所得

不動産所得とは、アパートや駐車場などの貸付けによって得られる所得のことです。

副業所得が不動産所得として認められる場合、不動産所得の赤字を給与所得などから差し引いて税負担を軽減できる場合があります。

たとえば、アパート経営で赤字になった場合、その赤字を本業の給与所得から差し引いて本業にかかる所得税と住民税を抑えられます。

事業所得

事業所得とは、農業や漁業、製造業、卸売業、サービス業などの事業から生じる所得のことです。

副業であっても事業として認められる規模で継続的に続けている場合は、事業所得として申告できる可能性があります。

事業所得として申告する場合、開業届に加えて「青色申告承認申請書」も提出すれば、青色申告を選択でき、最大65万円の青色申告特別控除を受けられます。

また、事業で発生した赤字を最長3年間繰り越して翌年以降の所得と相殺できる「繰越控除」や、給与所得などから差し引く「損益通算」も可能です。

ただし、青色申告を選択すると複式簿記での記帳が義務付けられるため、帳簿付けが難しいと感じる可能性があるでしょう。

雑所得

雑所得とは、給与所得や不動産所得、事業所得といった他の所得に該当しない所得のことです。

たとえば、アンケートモニターや講演、アフィリエイトなどの単発的な仕事で得た収入などが挙げられます。

雑所得の確定申告は記帳が簡単であり、青色申告のような複雑な手続きは不要です。

ただし、青色申告特別控除を活用できず、損益通算もできないので注意しましょう。

副業の確定申告をする際の注意点

副業の確定申告をする際は、以下の点に注意しましょう。

- 領収書を原則7年間保管する必要がある

- 会社に副業していることがバレる可能性がある

- 過少申告をするとペナルティを受ける場合がある

- 確定申告が不要でも住民税の申告は必要となる

それぞれ詳しく解説します。

領収書を原則7年間保管する必要がある

副業で使った費用を経費として認めてもらうには、副業に必要な出費だと証明できる領収書が必要です。

領収書は、白色申告なら5年間、青色申告なら7年間の保管義務があります。

税務調査のときに領収書の提示を求められることがあるため、日付順に整理して適切に保管しておきましょう。

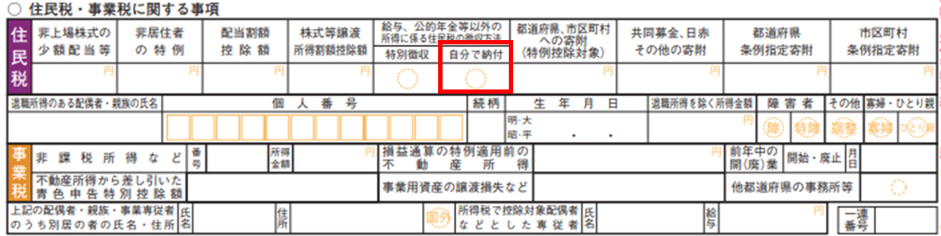

会社に副業していることがバレる可能性がある

副業の確定申告をすると、住民税額から会社に副業がバレることがあります。

住民税の納税方法には、会社が給与から天引きして納める「特別徴収」と自身で納付する「普通徴収」があります。

副業の確定申告をして住民税が特別徴収されると、普段の給与額から計算される住民税額と異なることで、副業がバレてしまう可能性があるので注意が必要です。

会社にバレたくない場合は、確定申告をする際に住民税の普通徴収を選択しましょう。

過少申告をするとペナルティを受ける場合がある

実際よりも少ない税額で申告すると、過少申告加算税が加算されることがあります。

ペナルティを避けるためには、収入や経費を正確に把握し、正しい内容で申告することが大切です。

不明点がある場合は、税務署の相談窓口や税理士などの専門家に早めに相談しましょう。

申告後に誤りに気付いた場合、税務署の調査を受ける前に自主的に修正申告をすれば過少申告加算税がかかりません。

ただし、本来納めるべき税額の納付が遅れることで延滞税がかかるので注意しましょう。

確定申告が不要でも住民税の申告は必要となる

副業所得が20万円以下で確定申告が不要であっても、住民税の申告は必要です。

所得税の確定申告をすれば、申告内容が税務署から市区町村に共有されるため、住民税を別途申告する必要はありません。

ただし、所得税の確定申告をしない場合は、副業所得の金額にかかわらず、自身で住民税の申告をする必要があるので忘れないようにしましょう。

副業の確定申告のやり方

副業の確定申告のやり方は、以下のとおりです。

- 必要書類を準備する

- 確定申告書を作成する

- 確定申告書を提出する

それぞれ詳しく解説します。

1.必要書類を準備する

副業の確定申告に必要な書類は、以下のとおりです。

| 必要書類 | 例 |

| 収入がわかる書類 | ・請求書の控え ・副業先から発行される源泉徴収票 |

| 経費の領収書 | ・領収書 ・レシート |

| 控除関連書類 | ・医療費の領収書や明細書 ・生命保険料控除証明書 ・寄附金の受領証明書 ・住宅ローン控除証明書 |

| 本人確認書類 | マイナンバーカード |

確定申告をスムーズに進めるためにも、早めに必要書類を準備しておきましょう。

2.確定申告書を作成する

確定申告書は、国税庁の「確定申告書等作成コーナー」や会計ソフトで作成できます。

「確定申告書等作成コーナー」では、指示に従って必要事項を入力していけば税額が自動計算され、e-Taxでの提出も可能です。

ただし、あくまでも確定申告書を作成するためのツールなので、日々の取引を記録する帳簿付け機能はありません。

一方、会計ソフトでは、日々の取引を入力しておけば自動的に帳簿が作成され、確定申告書も簡単に作成できます。

帳簿付けの手間を軽減したい方や、青色申告特別控除を受けるために複式簿記での記帳が必要な方には、会計ソフトの活用をおすすめします。

3.確定申告書を提出する

確定申告書の提出方法は、以下の3つです。

- e-Tax(電子申告)

- 郵送

- 税務署窓口へ持参

e-Taxは、パソコンやスマートフォンを活用して自宅から確定申告書を提出する方法です。

申告期間中であれば税務署の開庁時間に関わらず、24時間いつでも提出できます。

青色申告で最大65万円の特別控除を受けたい場合は、e-Taxによる提出が必須です。

郵送はポストに投函するだけなので、税務署の開庁時間を気にする必要がありません。

ただし、郵便局の最終集荷時刻を過ぎると翌日の消印になるため、余裕をもって投函しましょう。

税務署が近くにある方は、直接窓口に提出するのもよいでしょう。

副業で収入を得たら確定申告が必要になるかを確認しよう

副業所得が20万円を超える場合や、特定の所得控除を受けたい場合には、確定申告をする必要があります。

確定申告が不要な場合でも住民税の申告は必要となるため注意が必要です。

自身の副業所得が確定申告の対象となるかを確認し、必要であれば早めに準備を始めましょう。

確定申告の流れや相談先がわからない方は、お気軽にご相談ください。

監修者:東本 隼之

AFP認定者、2級ファイナンシャルプランニング技能士

コメント